최근 ESG가 빠르게 보편화되면서 많은 기업들이 긍정적으로 변화하고 있습니다. 그 중 하나가 환경에 대한 관심 증가입니다. 기후 리스크가 커져 환경 규제가 강화되고, 좌초자산(stranded assets)*이 갑자기 증가하면 ESG 경영이 취약한 기업이 가장 먼저 영향을 받습니다. 과거에는 이러한 기업 리스크를 식별하기 어려웠습니다. 현재는 정보 공개의 확대로 기업 경영이 투명해지고 있어 기업은 대비를 피할 수 없게 되었습니다.

* 저탄소 경제로의 전환 등으로 인해 경제 수명이 끝나기 전에 더 이상 경제적 수익을 얻을 수 없는 자산

투자 섹터發 ESG 정보 공개로 기업 리스크 쉽게 파악 가능해져

대표적인 ESG 평가기관인 MSCI(Morgan Stanley Capital International)는 기업의 기후 리스크를 이해하고, 측정하고, 관리하려는 투자자를 위해 ‘가중평균 탄소 강도(Weighted Average Carbon Intensity)’ 정보를 제공하고 있습니다. 매출 1백만 달러 당 이산화탄소 발생량을 각종 인덱스별, 포트폴리오별, 산업별, 지역별, 기업별로 보여줘 동종 수준과 쉽게 비교 가능합니다. 이를 통해 기후 리스크를 파악할 수 있고, 이산화탄소 전략을 추진할 수도 있습니다.

블랙록(BlackRock) 등 기관투자자들은 이러한 데이터를 비교해 어느 기업이 기후 리스크에 잘 대응하고 있는지 식별합니다. ‘MSCI ACWI* 저탄소 목표 지수’에 편입되었다는 것은 저탄소 경제로 전환되었을 때 잠재적 위험에 노출되지 않을 수 있음을 뜻합니다. ‘S&P 글로벌 1200 화석 연료 없는 탄소 효율 지수(S&P Global 1200 Fossil Fuel Free Carbon Efficient Index)’ 등 이와 유사한 다른 지수들도 있습니다. 이 지수는 2009년 처음으로 저탄소 상품을 출시했던 S&P의 대표적인 ESG 상품입니다.

* ‘모든 세계 국가 지수(All Country World Index)’의 약자

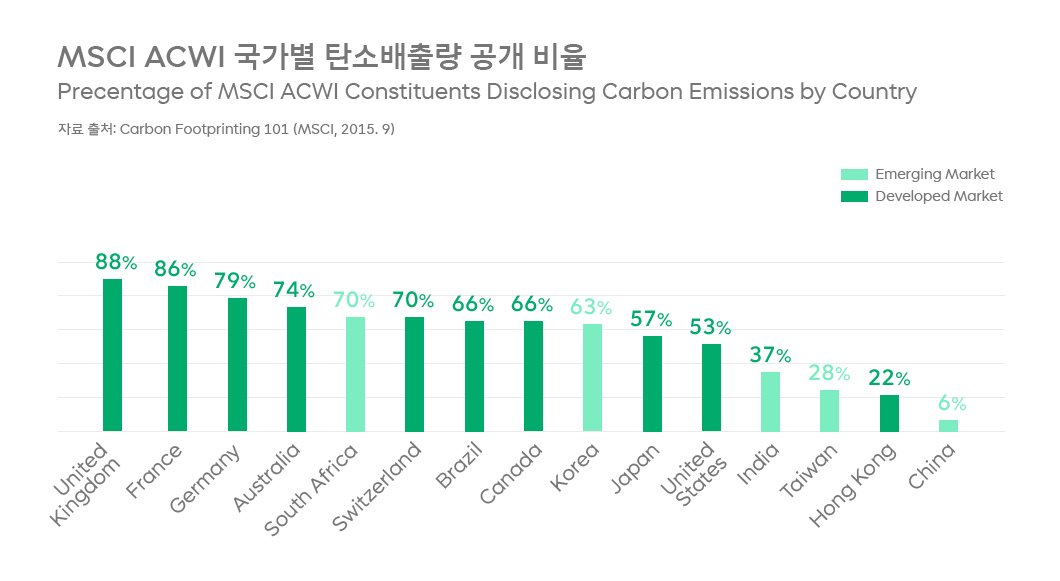

투자 섹터에서 기후 리스크에 관심이 증가하고 있다는 것은 긍정적인 신호입니다. MSCI가 조사한 바에 따르면 최근 2년 이내에 탄소 배출량을 보고하고 있는 곳은 61%입니다.* 우리나라도 평균 수준(63%)일 뿐 유럽 국가들에 비해서 아직 부족한 편입니다. 그러나 ESG 투자 규모가 증가할 수록 데이터 관리, 측정, 공개가 일반화 될 것으로 기대됩니다.

정보 공개는 시작일 뿐, 더블바텀라인(DBL) 시각에서 ESG 접근 필요

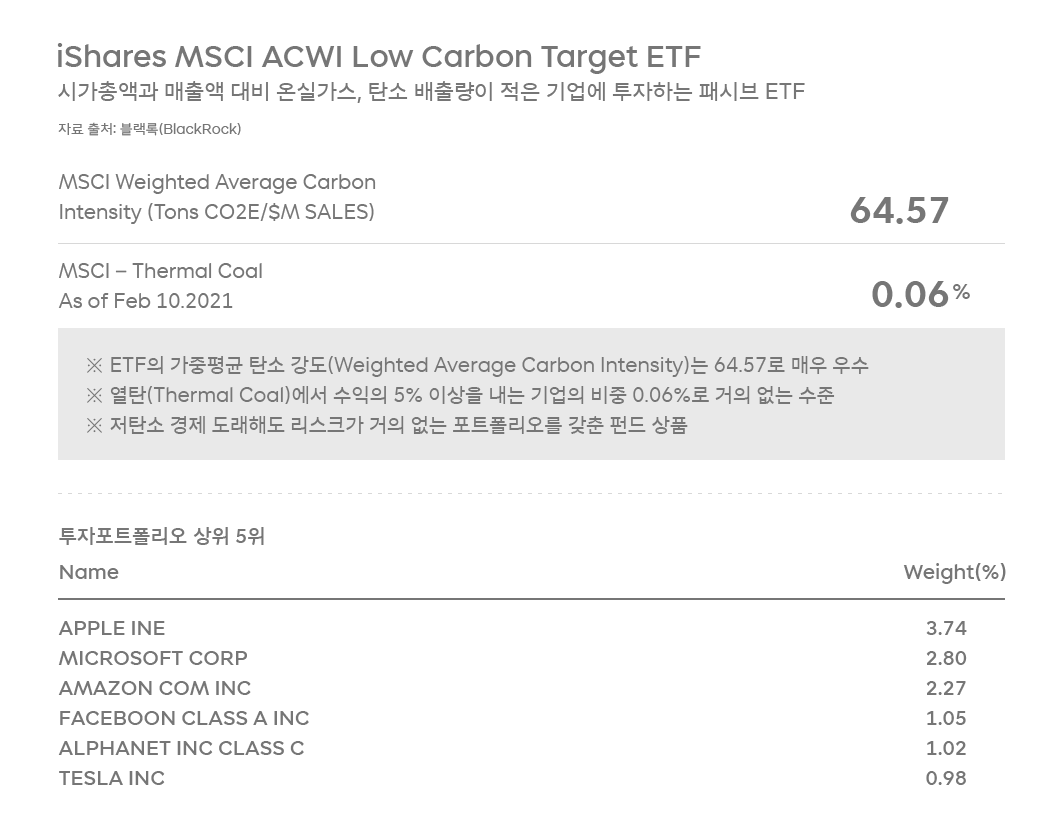

그러나 정보 공개는 시작일 뿐, 문제 해결을 뜻하지 않습니다. ‘ESG 지수’에 편입된 기업들을 보면 애플, 마이크로소프트(MS), 아마존, 페이스북, 구글이 상위 1~5위를 차지하고 있습니다. 이들은 저탄소 경제로 전환했을 때 위험이 적은 기업이라는 뜻이지 이들처럼만 하면 기후 위기를 해결할 수 있다는 것은 아닙니다. 2100년까지 ‘1.5°C 온도 상승 목표’는 또 다른 과제입니다.

투자 섹터가 바라보는 ESG 기준 및 평가는 ‘기본을 튼튼하게 하는 것’일뿐 우리 사회가 나아갈 목표를 제시하지는 않습니다. 예를 들어 MSCI가 제공하는 탄소 포트폴리오 분석(Carbon Portfolio Analytics) 보고서는 동종 기업에 비해 탄소 관리 전략이 취약한 고위험 기업을 식별하는 데 도움을 줍니다. 즉, 기본을 튼튼하게 하고 투자 리스크를 대비하는 데 도움을 줍니다. 투자 리스크를 넘어 기후 리스크까지 막기 위해서는 또 다른 접근이 필요합니다. 그 방법 중 하나는 ESG를 더블바텀라인(Double Bottom Line)의 시각에서 접근하는 것입니다.

전통적인 관점에서 영리 기업의 성과는 경제적 가치가 가장 중요합니다. ‘하나’의 재무적 숫자로 최종 결산 결과를 나타낸다고 해서 싱글바텀라인(Single Bottom Line)이라 부릅니다. 반면 더블바텀라인은 경제적 가치와 사회적 가치, ‘두 가지’ 숫자로 최종 결산 결과를 나타냅니다.*

*『새로운 모색, 사회적 기업』 (최태원, 2014, 이야기가있는집)

기업에 대한 관점이 주주 관점에서 이해관계자 관점으로 변화하면서 더블바텀라인이 주목받고 있습니다.

경제적 가치 외, 사회·환경적 비용 측정과 성과 공개 중요

투자 섹터에서 바라보는 ESG는 환경, 사회, 거버넌스를 고려하여 궁극적으로 제대로 된 기업가치를 평가하는 것입니다. 이는 기본적으로 싱글바텀라인에 기초하고 있습니다. 그러나 기후 위기 대응은 투자 위기에 대응하기 위해서만은 아닙니다. 우리 사회의 지속가능성을 근본부터 흔들기 때문에 다 함께 대응해야 하는 이슈이기 때문입니다.

싱글바텀라인의 시각으로 현재의 사회, 환경 문제를 해결하는 데는 한계가 있습니다. 기름야자나무를 심어 팜오일을 생산하고, 목재를 판매하기 위해 산림을 고의로 파괴하는 등 환경 이슈가 많이 일어났습니다. 살아 있는 나무의 가치보다 죽은 나무의 가치가 재무적으로 평가받는 시스템에서 우리가 살고 있기 때문입니다.

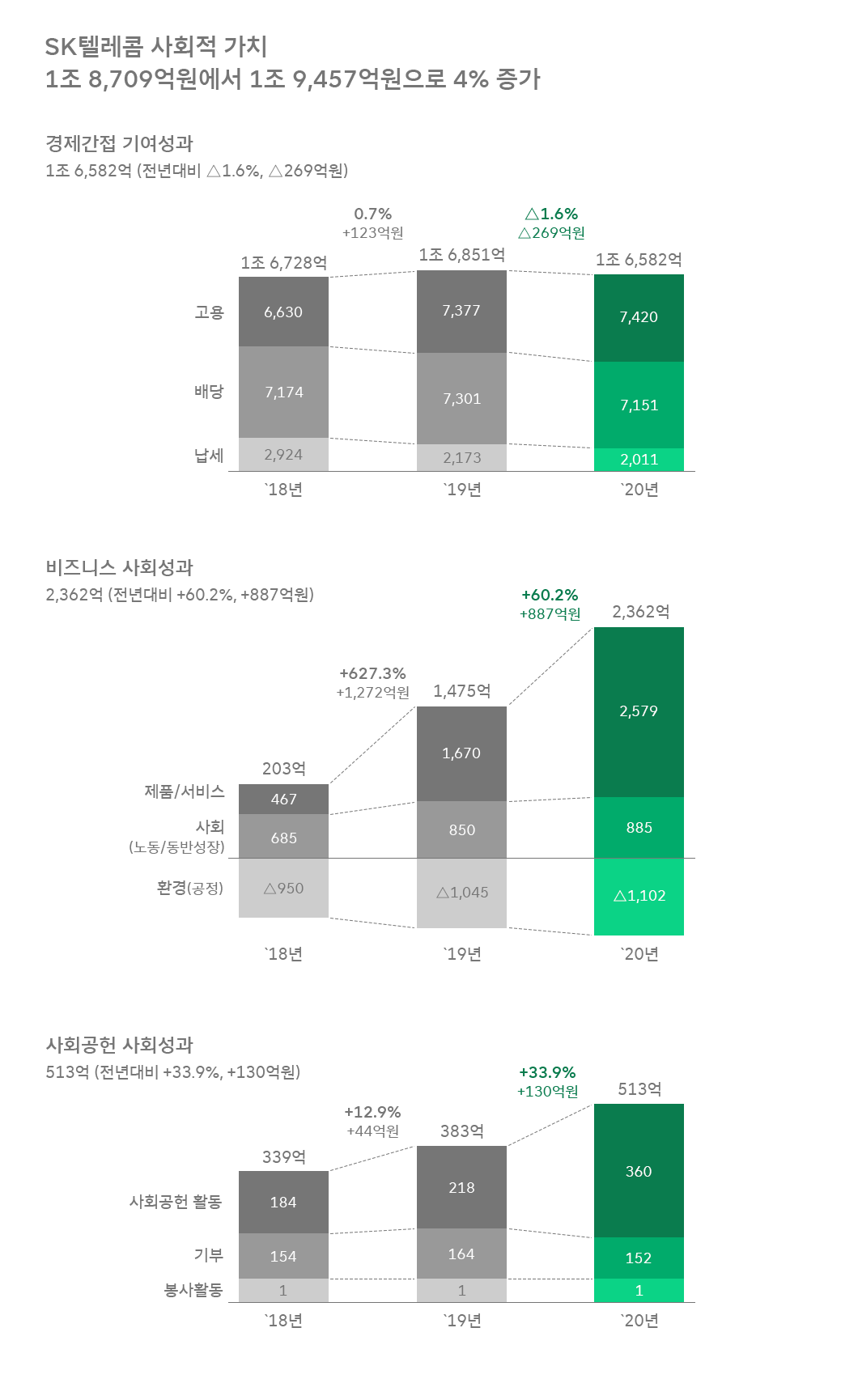

환경경제학자 제프리 힐은 “경제발전과 환경보호를 조화롭게 이루어나가기 위해서는 시장 시스템이 가지고 있는 장점을 유지하면서 외부비용을 반영하는 방법을 찾아야 한다”고 말했습니다. 모든 기업이 경제적 가치 외에 사회·환경적 비용을 제대로 측정하고, 또 얼마나 사회적 가치를 창출하고 있는지 함께 공개해야 합니다. 그것이 더블바텀라인으로 가는 방법입니다. SK텔레콤도 2018년 이후 매년 사회적 가치를 측정, 공개해오고 있습니다.

곰과 마주쳤을 때, 살아나는 방법은?

곰에 쫓기는 두 사람 중 한 사람이 도망치다가 신발 끈을 묶는 우화가 있습니다. 한 사람이 신발 끈을 묶을 시간에 도망가라고 다그쳤더니 신발 끈을 묶는 사람은 이렇게 답변했습니다. “당신 보다만 빨리 달리면 나는 살 수 있거든.”

ESG 기관으로부터 우수한 평가를 받는 기업은 저탄소 경제가 오더라도 상대적으로 안전할 것입니다. 그러나 곰이 한 마리가 아니라 두 마리, 세 마리라면, 신발 끈을 매는 전략으로 살아남을 수 없습니다. 기후 위기는 곰 한 마리가 쫓아오는 정도의 이슈는 아닐 것입니다. 그렇기에 비재무적 요소까지 고려하여 기업 가치를 높이기 위한 전략을 추진하는 한편 다 함께 기후 위기를 극복하기 위한 전략도 필요합니다.

ESG는 기본으로 돌아가고 도약판을 튼튼하게 하는 것입니다. 현재 우리 사회는 ESG 기본이 취약합니다. 그렇기에 최근 ESG 논의가 활발한 것은 환영할 만한 일입니다. 우리 사회가 ESG 기본을 탄탄하게 다지는 한편, 경제적 가치 외에 사회적 가치를 동시에 창출하려는 더블바텀라인을 지향한다면, 기후 위기를 보다 효과적으로 대응할 수 있습니다.